In meinem letzten Beitrag hatte ich den Unterschied zwischen Sparen und Investieren herausgearbeitet. Angesichts einer schier nicht enden wollenden Auswahl an Investitionsmöglichkeiten, stellt sich nun die Frage, welche Investments konkret getätigt werden sollen. Die Nachfrage beim Bankberater Ihres Vertrauens, bei Familie und Freunden oder auch die Recherche auf diversen einschlägigen Blogs wird unendlich viele, oft widersprüchliche Empfehlungen hervorrufen. Investmentfonds der Hausbank, Immobilien, ETFs, Emerging Markets Bonds, Dividendenaktien, kurzlaufende Anleihen der BRIC-Länder, etc. Es könnte sich Verwirrung breit machen 😉

Welche Asset-Klassen stehen überhaupt zur Auswahl?

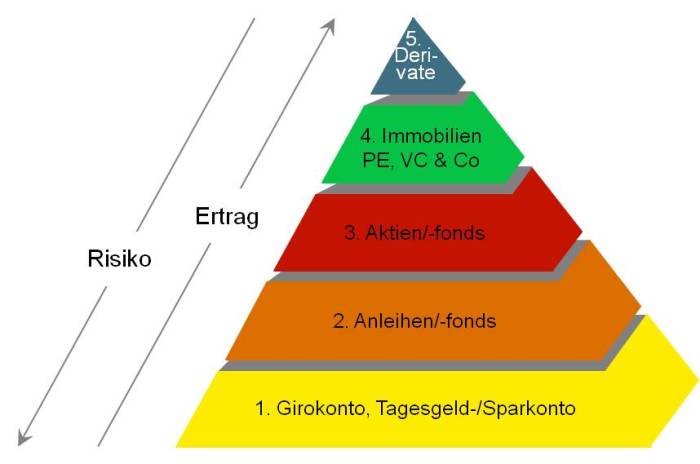

Als Asset-Klassen bezeichne ich hier die Auswahlmöglichkeiten, die Ihnen für Investments grundlegend zur Verfügung stehen. Wesentliches Unterscheidungskriterium ist für mich, woraus der passive Einkommensstrom aus dem Investment generiert wird, also welcher Mechanismus zur Erzeugung des Einkommens am Werke ist. In dieser Betrachtung stehen vier Asset-Klassen zur Verfügung:

- Cash—also Bargeld, Guthaben auf Girokonten und andere Einlagen bei Banken. Streng genommen handelt es sich nicht um ertragbringende Investments, gerade im derzeitigen Niedrigzinsumfeld, sondern um eine “Nullnummer”. Wenn Sie in diese Asset-Klasse “investieren”, sparen sie wahrscheinlich noch oder dotieren gerade Ihren Notfallfonds. Diese Asset-Klasse sollte zur Schaffung passiver Einkommensquellen möglichst klein gehalten werden.

- Fremdkapitalinvestitionen—hier sind insb. Anleihen und sonstige Fremdkapitalinstrumente gemeint. Diese können nach dem Schuldner grob in Staatsanleihen, Unternehmensanleihen/Corporate Bonds und Privatdarlehen unterschieden werden. In die Kategorie fallen auch p2p-vergebene Kredite über die verschiedenen FinTech-Plattformen. Das Grundprinzip des Einkommensstroms ist jedenfalls stets das gleiche: Für die Überlassung des Nominale werden Zinsen bezahlt. Im Gegenzug übernimmt der Gläubiger das Risiko, dass das Nominale nicht zurückbezahlt wird (Ausfallrisiko).

- Eigenkapitalinvestitionen—in diese Kategorie fällt insbesondere die Investition in Aktien, aber auch Private Equity Investments oder sonstige Unternehmensbeteiligungen zählen dazu. Grundprinzip dieser Asset-Klasse ist, dass der Investor Teilhaber des Unternehmens wird und dadurch am Erfolg des Unternehmens partizipiert. Dies geschieht sowohl durch die Steigerung des Werts des Unternehmensanteils als auch durch das Teilhaben am erwirtschafteten Gewinn (Dividende/Ausschüttung). Für diese Möglichkeit riskiert der Investor u.U. auch den Verlust des gesamten eingesetzten Kapitals.

- Immobilien—hier ist an die Investition in Eigentumswohnungen, Mietwohnhäuser, Gewerbeimmobilien, etc. zu Vermietungszwecken gedacht. Funktionsweise der Asset-Klasse ist, dass der Investor für die Vermietung der Immobilie einen Mietzins erhält.

Diese Kategorisierung in vier Asset-Klassen ist radikal vereinfachend und soll auch nur der Veranschaulichung dienen. Natürlich bestehen mannigfaltige Variationen dieser archetypischen Asset-Klassen, teilweise mit sehr unterschiedlichen Ertrags- und Risikoprofilen, die aber an der beschriebenen Funktionsweise der Asset-Klasse wenig ändern. Nicht aufgeführt habe ich Rohstoffe und Derivate. Rohstoffe (z.B. Gold, Silber, Weizen, Öl, Schweinebäuche… ;-)) produzieren per se keinen passiven Einkommensstrom, sondern bergen nur die Hoffnung auf eine Wertsteigerung in sich. Derivate (z.B. Optionen, Futures, Swaps) sind in ihrer reinen und unstrukturierten Ausprägung keine Investments sondern dienen anderen Zwecken, insb. der Absicherung von Risiken, weshalb ich diese Asset-Klasse hier nicht näher beleuchte.

Wie viel soll nun in welche Asset-Klasse investiert werden?

Diese Frage möchte ich an Hand von fünf goldenen Regeln beantworten. Auch hierbei werde ich vereinfachen, um eine möglichst sachliche Annäherung an das Thema sicherzustellen. Es soll keine für den Finance-Leistungskurs bestimmte Abhandlung zur Asset Allocation werden, sondern konkrete und plakative Hinweise geben.

Transparenz und Klarheit

Wie schon in einem meiner früheren Beiträge angeführt, bin ich ein Freund Verfechter von Transparenz und Klarheit. Verschaffen Sie sich daher zuallererst Klarheit über sämtliche ihrer Assets, wahrscheinlich starten Sie nämlich nicht ganz bei null. Sämtliche Sparkonten, Bausparverträge und vor Jahren getätigten Investitionen sollten hier transparent aufgelistet werden und radikal hinterfragt werden. Aus dieser Betrachtung empfehle ich nur eine Position auszunehmen, nämlich den Notfallfonds, da dieser keine Investition ist, die Ertrag erwirtschaften soll, sondern ein Sicherheitspolster darstellt.

Strategische Asset Allocation

Meine dringende Empfehlung ist ausschließlich eine langfristig angelegte, sog. strategische Asset Allocation vorzunehmen und diese pragmatisch umzusetzen. Damit meine ich, dass ein langfristiges Verhältnis der Asset Klassen aufgestellt werden soll, von dem auch von kurzfristigen Marktbewegungen nicht abgewichen werden soll. Das bedeutet auch, dass ich eine sog. taktische Asset Allocation auf Basis einer Markteinschätzung nicht verfolgen würde. Die Chance eines einmaligen, kurzfristigen Mehrertrags, rechtfertigt meines Erachtens das Risiko des “Verspekulierens” nicht.

Je länger der Anlagehorizont, desto hoher sollte der Anteil von Aktien sein

Eigenkapitalinvestitionen erzielen höhere Erträge, haben aber iaR höheres Risiko als Fremdkapitalinvestitionen. Das Risiko von Eigenkapitalinvestitionen zeigt sich wesentlich in ihrer Volatilität. Auf längere Sicht gleicht sich diese Volatilität allerdings aus, was dazu führt, dass es nur in ganz extremen Situationen dazu kommen wird, dass in einer Zehnjahresperiode mit Eigenkapitalinvestitionen eine niedrigere Rendite erzielt wird, als mit Fremdkapitalinstrumenten.

Der Investor, der auf dem Weg in Richtung finanzieller Freiheit unterwegs ist, hat per se einen langen Anlangehorizont. Es wird ja die Schaffung von langfristig bestehenden passiven Einkommensquellen angestrebt. Insbesondere wenn man am Beginn des Wegs zur finanziellen Freiheit ist, empfiehlt sich daher ein (sehr) hoher Aktienanteil.

Aktienquote = 100% – Lebensjahre in %

Aufbauend auf der goldenen Regel 3, kann folgende Faustformel genannt werden:

Aktienquote = 100% – Lebensjahre in %

Das bedeutet für einen 37-jährigen Investor, dass eine Aktienquote von 63% angebracht ist. Ob die genaue Rechnung dahinter für jeden einzelnen stimmt, möge jeder für sich selbst beurteilen. Wesentlich sind dabei aber zwei Grundgedanken, die goldrichtig sind: i) je jünger der Investor ist und damit weiter von der finanziellen Freiheit entfernt, umso stärker kann in Aktien investiert werden; ii) in aller Regel wird eine hohe Aktienquote das Ergebnis sein, ein für kontinentaleuropäische Verhältnisse aggressive Asset Allocation, die aus Renditegesichtspunkten auch genau richtig ist.

Lebensjahre in % = andere Asset Klassen = 100% – Aktienquote

Aus der Aktienquote lässt sich dann auch die Allokation auf die anderen Asset-Klassen ableiten, indem man die Faustformel:

Lebensjahre in % = andere Asset Klassen = 100% – Aktienquote

anwendet. Der 37-jährige aus dem vorherigen Beispiel würde daher 37% auf Fremdkapitalinvestitionen und Immobilien verteilen. Die gleichzeitige Investition in diese typischerweise risikoärmeren, wenngleich renditeschwächeren Asset-Klassen eröffnen noch einen weiteren, charmanten Effekt. Da typischerweise niedrige Korrelationen zwischen Eigenkapital-Investitionen und anderen Asset Klassen bestehen, wird es möglich das Ertrags-Risiko-Profil des Gesamtportfolios zu optimieren.

Ich kann mir vorstellen, dass dieser Artikel sehr kritisch aufgenommen werden wird, weil es in der Tat sehr viele Investmentansätze gibt. Dennoch habe ich mich entschlossen hier eine möglichst einfache und klare Linie vorzugeben. Umso mehr freue ich mich über Kommentare, Anregungen und Kritik in den Kommentaren oder per E-Mail an meinefinanziellefreiheit@gmail.com

Teilen Sie diesen Inhalt: