Schon vor längerer Zeit hatte ich einen Beitrag zum Thema Cost Averaging geschrieben. Es kam zu einer intensiven Diskussion in den Kommentaren. Dies insbesondere deshalb, da nicht immer eine klare Trennlinie zwischen Cost Averaging und der Aufteilung einer größeren Investition in mehrere Tranchen gezogen wird. Zu genau diesem Thema, gab es auch auf anderen Blogs bereits einschlägige Artikel, zu denen sich ähnlich intensive Diskussionen entwickelt haben.

Cost Averaging ≠ Investition eines großen Geldbetrags

In der Tat unterscheidet sich Cost Averaging sehr deutlich und gleich in mehreren Dimensionen von der Investition eines großen Geldbetrags. Natürlich stellt sich bei der Investition eines großen Geldbetrages die Frage, ob man “all in” gehen soll oder die Investition in mehrere Tranchen aufteilen soll. Wenn man tranchiert, mag zwar die Mathematik der Berechnung des Einstiegskurses ähnlich wie beim Cost Averaging sein sein (siehe Artikel zum Cost Averaging), allerdings ändert das nichts an den tiefgreifenden Unterschieden zwischen Cost Averaging und der Investition eines großen Geldbetrages, und zwar:

| Kategorie | Cost Averaging | Investition eines großen Geldbetrags |

| Frequenz | Regelmäßig, z.B. monatlich oder quartärlich | Einmalig, entweder “all in” oder auf einige wenige Tranchen verteilt |

| Verfügbarkeit | Nur die regelmäßigen Investitions-Beträge stehen zur Verfügung, z.B. als Sparleistung aus anderen Einkommensquellen | Gesamter Geldbetrag ist zum ersten Investitions-Termin vollständig verfügbar |

| Markter-wartung | Investition erfolgt unabhängig von konkreten Markterwartungen, nur der langfristigen Erwartung eines positiven total shareholder returns (TSR) des Gesamtmarktes | Investition wird in der Erwartung tranchiert, dass ein niedrigerer Einstiegskurs zu erwarten ist |

| Motiv | “Ausschalten” von Emotionen im Investitionsverhalten durch regelmäßiges Investment | Unterdrücken des Gefühls möglicherweise eine Fehlentscheidung zu treffen (was ex post feststehen wird) |

Warum das Tranchieren von Investments keine gute Idee ist

Es ist sehr verständlich, dass man gerade bei großen Investitionen unsicher ist und keinen Fehler machen möchte. Im Nachhinein möchte man sicher kein unglückliches Händchen gehabt haben, da die Investition nicht gerade am Tiefstwert erfolgt ist. Die Angst vor dieser vermeintlichen Fehlentscheidung bei der Investition eines größeren Geldbetrags wird auch zuweilen als Grund für das Aufteilen auf mehrere Tranchen genannt. Es fühle sich einfach besser an, nicht alle Eier in einen Korb legen, etc.

Dieses Vorgehen ist aber keine gute Idee, vielleicht sogar irrational. Wer nämlich den Investitionsbetrag aufteilt, geht davon aus, dass es zu einem späteren Zeitpunkt niedrigere Kurse geben wird. Nur unter dieser Annahme, ist das Aufteilen nämlich rational nachvollziehbar; dann nämlich können zum späteren Zeitpunkt ums gleiche Geld mehr Aktien/ETF-Anteile/odgl. erworben werden. Wenn man aber von steigenden Kursen ausgeht, ist das spätere Investieren jedenfalls nachteilig, man würde ja auf den Kursgewinn verzichten. Jede der Annahmen, also sowohl hinsichtlich steigender als auch fallender Kurse ist aus meiner Sicht aber pures Market Timing und kann nicht als gesetzt hingenommen werden.

Diese Argumentation kann man sogar noch weiter denken: Wenn man nämlich von sinkenden Kursen ausgehen kann (warum auch immer man das als wahrscheinlich annehmen möge), ist es zum gegenwärtigen Zeitpunkt komplett irrational überhaupt zu investieren. Es wäre sinnvoller mit der Investition gänzlich zuzuwarten und erst nach dem Fallen der Kurse zu investieren. Dies würde die Strategie des Tranchierens dann aber völlig ad absurdum führen.

Wie schon zuvor gesagt, ist die zukünftige Kursentwicklung richtigerweise völlig ungewiss. Es mag sein, dass man von einer über mehrere Jahre/Jahrzehnte hinweg positiven Kursentwicklung ausgehen kann. Welche Kursentwicklung allerdings auf Monats- oder Jahresfrist eintreten wird, steht völlig in den Sternen…

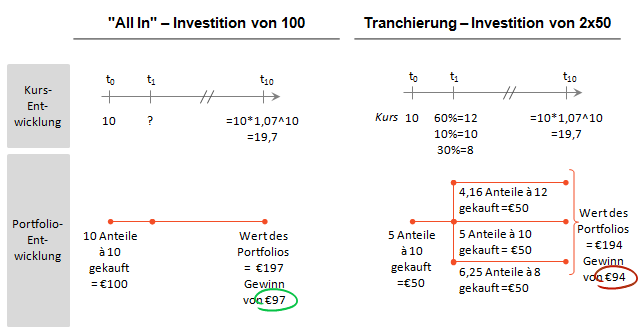

Auch analytisch ist herleitbar, dass die Strategie des Tranchierens nicht sinnvoll ist. Dafür habe ich auf eine Treiberbaum-Analyse zurückgegriffen, die beide Strategien vergleicht:

Bei der Strategie “All In” wird gleich zu Beginn das gesamte Kapital von €100 investiert. Es werden 10 ETF-Anteile zum Preis von je €10 gekauft. Die künftige Kursentwicklung kann bis auf weiteres ignoriert werden. Vielmehr werden die Anteile erst nach 10 Jahre verkauft, wobei angenommen wurde, dass diese sich entlang der langfristigen Aktienperformance von ~7% p.a. entwickelt haben. Der Wert des Portfolios ist daher auf €197 angewachsen, es kann ein Gewinn von €97 lukriert werden.

Bei der Strategie “Tranchierung” wird zu Beginn nur die Hälfte des Kapitals, nämlich €50 investiert. Es werden 5 ETF-Anteile zum Preis von je €10 gekauft. Das verbleibende Kapital von €50 wird annahmegemäß unverzinst für ein Jahr in Cash gehalten. Erst nach einem Jahr werden die verbleibenden €50 investiert. Der Kurs der ETF-Anteile nach einem Jahr liegt (Annahme!)

- Mit 60%-iger Wahrscheinlichkeit bei €12 – es könnten also um €50 nur mehr 4,16 Anteile gekauft werden

- Mit 10%-iger Wahrscheinlichkeit bei €10, bleibt also unverändert – es könnten also um €50 weiterhin 5 Anteile gekauft werden

- Mit 30%-iger Wahrscheinlichkeit bei €8 – es könnten also um €50 nur mehr 6,25 Anteile gekauft werden

Der Erwartungswert der Anzahl der Anteile, die nach einem Jahr um €50 gekauft werden kann, liegt also bei 4,875. Damit konnten in Summe weniger Anteile (nämlich 9,875 Anteile) erworben werden als bei der Strategie “All In”, bei welcher 10 Anteile gekauft wurden. Dies schlägt sich bei exakt gleicher Kursentwicklung des Portfolios so nieder, dass nach 10 Jahren der Wert des Portfolios bei nur €194 liegt. Es wird also ein Gewinn von nur €94 verbucht. Somit zeigt sich, dass bei der Tranchierungs-Strategie nur ein um €3 niedriger Gewinn als bei der “All In”-Strategie erzielt werden kann.

Was würde ich jetzt konkret tun, wenn ich einen größeren Geldbetrag investieren müsste?

Die Aktienkurse sind in den letzten Monaten, trotz aller düsterer Vorhersagen hinsichtlich Brexit, der Wahl von Donald Trump zum Präsidenten der Vereinigten Staaten, u.ä. deutlich gestiegen. Dow Jones und Dax befinden sich auf All Time Highs oder sind nur knapp davon entfernt. Sowohl in den Wirtschaftsteilen der Tageszeitungen als auch auf verschiedenen Finanzblogs wird daher immer wieder die Frage aufgeworfen, ob ein Crash oder zumindest eine deutliche Kurskorrektur nicht unmittelbar bevorstehen.

Auch ich frage mich seit Wochen und Monaten, ob es nicht zu einer Kurskorrektur kommen wird. Allerdings weiß ich es einfach nicht, bzw. kann ich es nicht mit Sicherheit sagen. Noch viel weniger könnte ich sagen, wann die Kurskorrektur eintreten würde. Welche Auslöser oder welche Verkettung von Umständen eintreten müssten, kann ich zumindest keiner Glaskugel entnehmen. Hätte ich meinen persönlichen Tipp abgegeben, hätte ich nach dem Brexit-Referendum und nach Wahl von Präsident Trump zT dramatisch fallende Kurse erwartet. Dies ist nicht eingetreten, ich wäre also phänomenal falsch gelegen. Ich hätte die Wahrscheinlichkeiten im Tranchierungs-Beispiel oben also viel pessimistischer eingeschätzt und wäre damit auf ganzer Linie falsch gelegen.

Daher ist die aus meiner Sicht einzig richtige Strategie immer “All In” zu gehen und voll zu investieren und nicht zu tranchieren. Ja es kann theoretisch am Tag nach der Investition zu einer Kurskorrektur kommen. Dies kann wann auch immer und in welchem Ausmaß auch immer passieren. Oder eben auch nicht Ich würde mir nicht anmaßen wollen, dies vorherzusagen.

Ein Punkt zu guter Letzt: Gerne möchte ich einräumen, dass es jedem frei steht, auf Grund des “besseren Gefühls nicht alles auf eine Karte zu setzen” die Tranchierungs-Strategie zu verfolgen. Jeder der dies tut, sollte sich allerdings bewusst sein, dass er damit ökonomisch ein nachteiliges Ergebnis in Kauf nimmt. Wer bereit ist, diesen Preis für ein besseres Gefühl zu bezahlen, möge dies natürlich tun.

Ehrlicherweise bin ich schon gespannt, ob dieser Artikel eine ähnliche Diskussion auslöst, wie jener zum Cost Averaging 😉 In diesem Sinne, freue ich mich auf Eure Kommentare!

Moin,

es ist alles eine Frage der Wahrscheinlichkeit. In den meisten Fällen dürfte man besser fahren, wenn man „All In“ geht. Aber eben nicht immer. Erwischt du einen ungünstigen Zeitpunkt, kann dich das um Jahre zurückwerfen.

Beispiel aus eigener Erfahrung: Am 12.04.2013 habe ich einige Feinunzen Gold gekauft. Nur wenige Tage später waren diese 10 % weniger Wert und in der Folgezeit ging es weiter abwärts. Erst heute, also fast 4 Jahre später, ist dieses Investment wieder im positiven Bereich. Und das kann dir mit Aktien/ETFs genau so passieren. Bei einer Aufteilung der Investition in mehrere Tranchen, sinkt das Risiko zumindest etwas.

Viele Grüße

Götz

LikeLike

Hallo Götz,

Danke für Deinen Kommentar!

Dein “Gold-Beispiel” zeigt in der Tat einen wichtigen Aspekt auf. Du bist “all in” gegangen und hast vollständig investiert, also genau nach dem rational richtigen Vorgehen. Wichtig ist dann aber, dass Du IM NACHHINEIN festgestellt hast, dass es einen günstigeren Investitionszeitpunkt gegeben hätte. IM ZEITPUNKT DER INVESTITION hattest Du diese Information nicht. Damit bist Du wieder in der im obenstehenden Artikel angeführten Argumentationskette. Du hast also völlig recht, wenn Du von einer Frage der Wahrscheinlichkeit sprichst – IM ZEITPUNKT DER INVESTITION kannst Du nur an Hand von Wahrscheinlichkeiten urteilen, siehe die Wahrscheinlichkeitenbetrachtung im Artikel.

Über meine Abneigung von Investments in Gold und andere Edelmetalle werde ich übrigens in einem zukünftigen Artikel einmal schreiben – also stay tuned 😉

Viele Grüße,

FF

LikeLike

Ich würde all-in in einen MSCI-World-ETF gehen, auch wenn es ein Millionenbetrag ist. Und in den 12 folgenden Monaten in Ruhe entscheiden, worin ich sonst noch investieren könnte. Nach 12 Monaten würde ich dann im MSCI-World-ETF verbleiben 😉

LikeLike

Sehr smart – das ist die “Musterlösung” 😉 !!

LikeLike

Ich bin auch Anhänger der All-In-Strategie und habe sie auch schon selbst angewendet:

https://www.finanzwesir.com/blog/markttiming-zeitlich-diversifizieren#1

Ich kann aber auch verstehen, wenn Leute es nicht über’s Herz bringen alles in einer Rate zu investieren – selbst wenn der Kopf eigentlich verstehen sollte, dass es unsinnig ist: “Herz über Kopf”

Liebe Grüße

Dummerchen

LikeLike

Danke für den Kommentar und schön von Dir zu lesen, Dummerchen!

Klar, am Ende des Tages ist es jedermanns eigene Entscheidung, wie/wann/ob er investiert. Wichtig finde ich nur, dass man sich der Konsequenzen bewusst der jeweils gewählten Strategie bewußt ist. Konkret hieße das also, dass für “ruhiges Schlafen/nicht über’s Herz bringen” Ertrag aufgegeben wird. Bedenklich finde ich es andererseits, wenn Vermögensberater das Tranchieren empfehlen (zumindest ein solcher Fall ist mir bekannt).

Viele Grüße,

FF

LikeLike

Schon richtig. Man kann aber auch von steigenden Kursen ausgehen, aber nicht ausschließen, dass es mit einer etwas geringeren Wahrscheinlichkeit bergab geht. Macht ja auch jeder. Nun aber: Wenn man sich selbst kennt und weiß, dass man es nicht ertragen kann, wenn man All-In gegangen ist und es geht deutlich bergab, ist es doch vernünftig zu sagen: Ich partizipiere am steigenden Markt, wenn auch nicht mit allem, was geht und kann deshalb noch ruhig schlafen (sollten sich höhere Verluste einstellen). Und kann dann nebenbei doch noch etwas investieren, wenn die Märkte stark fallen,- was in meinen Augen kein Markettiming ist, sondern einfach ein Plan B. 😉

LikeLiked by 1 person

Hallo Mooshammerle (cooler Nick übrigens ;-),

Das Argument, dass man ruhiger schläft, kann ich ja nachvollziehen. Es ist eben die Abwägung von Nachruhe vs. (wahrscheinlichkeitengewichteter) Rendite. Diese Abwägung sollte jeder für sich selbst treffen.

Deinen Plan B sehe ich in der Tat als Market Timing an – Du wartest ja nur auf den richtigen Zeitpunkt, um zu investieren. Wenn der richtige Zeitpunkt denn auch kommt… 😉

Viele Grüße,

FF

LikeLike

Danke für den interessanten Artikel.

Meiner Meinung nach gibt es aber einen fundamentalen Denkfehler im ersten Teil darin. Wie du schon beschrieben hast, weis man nicht wann der ideale Zeitpunkt für einen Einstieg gekommen ist. Durch tranchieren minimiere ich aber zumindest die Chance den falschen Einstieg zu erwischen. Dadurch will ich eben genau keine Wette auf fallende oder steigende Kurse eingehen. Im Prinzip betreibe ich also sowas wie zeitliche Risikostreuung, natürlich auf Kosten der Chancen. Insofern macht es schon Sinn das zu machen, die Chance/Risiko Abwägung muss halt jeder für sich treffen.

Ich bin mir auch nicht sicher ob du in der obigen Betrachtung die Annahme treffen kannst dass du jedes

Jahr im Durchschnitt 6 Prozent Rendite einfährst. Speziell bei einem Anlage Horizont von “nur” 10 Jahren scheint mir das nicht gerechtfertigt und damit passt dann die Modellrechnung auch nicht mehr. Interessant wäre eine Rechnung, in der im Anlagezeitraum eine größere Korrektur stattfindet. Wäre interessant, ob dann das tranchieren auch schlechter abschneidet.

LikeLike

Hallo,

ich muss gestehen, dass ich deine Meinung überhaupt nicht teilen kann. Auch deine “Empirie” kann ich nicht nachvollziehen.

Die Frage ob All-In oder Split besser ist, ist einfach nicht zu beantworten. Kurse an den Börsen schwanken. Du hast zwei Möglichkeiten: Entweder alles heute investieren oder in x Tranchen über Zeitraum x. Gehen wir davon aus, du hast in beiden Fällen das gleiche Enddatum in z.B. 20 Jahren von heute an. Alles was dann zählt ist dein Durchschnittskaufkurs. Du kannst aber nicht seriös vorhersagen, ob dieser durch mehrere Tranchen höher oder niedriger ausfallen wird.

Dazu kommt, dass Aktienmärkte langfristig um 7% steigen (es gibt viele Theorien aber diese nutze ich auch immer). Dies gilt aber nicht für jeden Einstiegspunkt. Wer nur an Hochs einsteigt hat weniger als 7%, wer nur an Tiefs einsteigt hat mehr als 7% langfristig. Nach einem 50% Fall von Aktien ist die erwartete Rendite für diese Position also höher, als vor dem Fall. Natürlich ist das nur ex-post bestimmbar.

Die umgekehrte Schlussfolgerung, weil wir nicht wissen was richtig ist, alles heute zu investieren ist aber dadurch nicht zwangsläufig richtig.

Kurz: Es gibt kein besser oder schlechter. Ich bin eher für den schrittweisen Einstieg aufgrund der psychologischen Komponente.

VG

Jan

LikeLike

Hallo Jan,

Da sind wir mal eindeutig anderer Meinung 😉

Interessant finde ich, dass Du ja grundsätzlich meiner Argumentation folgst, nämlich dass der optimale Einstiegszeitpunkt nicht bestimmt werden kann. Du ziehst aus dieser Tatsache allerdings keinen Schluß, sondern überlässt die Entscheidung – wenn ich Dich richtig verstehe – der Beruhigung der Psyche, die sich für’s Tranchieren starkt macht.

Auch ich gehe von einer ca. 7-8%-igen langfristigen Rendite des Aktienmarktes aus. Du hast sicher recht, dass dieser Wert vom Einstiegszeitpunkt beeinflusst wird. Gleichzeitig widerstrebt es mir auf diesen optimalen Einstiegszeitpunkt zu warten, denn diesen kenne ich nicht. Daher neige ich auch hier wieder zu “sofort” statt zuzuwarten/aufzuteilen.

Viele Grüße

FF

LikeLike

“Gleichzeitig widerstrebt es mir auf diesen optimalen Einstiegszeitpunkt zu warten, denn diesen kenne ich nicht. Daher neige ich auch hier wieder zu „sofort“…”

Kann man auch anders sehen:

Wenn Du “all-in” gehst, dann gehst Du davon aus, a) den optimalen Zeitpunkt zu kennen und b) dass dieser jetzt gerade ist, weil Du annimmst, dass die Renditen der Zukunft ähnlich der in der Vergangenheit sein werden, die Märkte rational sind und nicht zu Übertreibungen neigen.

Wenn man jedoch tranchiert oder cost-average Sparplan macht, geht man davon aus, den optimalen Zeitpunkt nicht zu kennen und verteilt sein Risiko auf verschiedene Zeiträume, am besten verteilt über einen Konjunkturzyklus von über 7 Jahren. Dann kommt man dem Durchschnittswert nahe, vermeidet die größten Verluste/Gewinne.

ETF Anleger glauben an den Durchschnitt. Sie kaufen keine einzelnen Akten, sondern den ganzen Index. Diese Philosophie legt nahe, nicht “all-in” zu gehen — das wäre vergleichbar mit dem Kauf von nur einer/wenigen Aktien — sondern stattdessen zu tranchieren oder cost-average zu machen.

Die meisten Finanzblogger präferieren anscheinend all-in, aber dennoch ETFs. Für mich nicht ganz nachvollziehbar.

LikeLike

Hallo Jörg,

Das meiste ist ja schon gesagt, aber auf zwei Punkte möchte ich noch eingehen:

1) Tranchieren und Cost Averaging würde ich klar auseinanderhalten, denn beim Cost Averaging liegt das zu investierende Kapital im Zeitpunkt t=0 noch nicht vor.

2) Den Widerspruch zwischen All-In und ETFs kann ich noch nicht ganz sehen. Magst Du das noch näher erläutern? Denn auch der ETF ist die Antwort darauf, nicht zu wissen, welche die beste Aktie ist, die besser als der Index performt. Die Diversifikation nimmt das Risiko der einzelnen Aktie weg, aber sicher nicht das Marktrisiko als ganzes.

Viele Grüße

FF

LikeLike

Hallo Joerg222,

jetzt drehst Du aber an einem großen Rad:

“ETF Anleger glauben an den Durchschnitt. Sie kaufen keine einzelnen Akten, sondern den ganzen Index. Diese Philosophie legt nahe, nicht „all-in“ zu gehen — das wäre vergleichbar mit dem Kauf von nur einer/wenigen Aktien — sondern stattdessen zu tranchieren oder cost-average zu machen.”

ETF-Anleger sind Leute, die ETFs kaufen. Das Anlagevehikel hat überhaupt nichts mit ihrer Anlagestrategie zu tun. Reden wir also lieber von passiven Investoren. ETFs können auch für kurzfristiges Trading genutzt werden.

Passive Anleger nehmen (zumindest in der Theorie) für sich in Anspruch, nicht zu wissen, wie die Zukunft sein wird: Sie wissen also weder welche Aktien besonders gut noch besonders schlecht abschneiden werden und können auch nicht vorhersagen, wann die Kurse allgemein eher steigen oder fallen werden. Sie vermeiden also sowohl Stockpicking (Auswahl der vermeintlichen Gewinner) als auch Market-Timing (Auswahl des vermeintlich besseren Kaufzeitpunkts). Das ist die allgemeine Philosophie eines passiven Investors.

Daher werden für die Streuung möglichst breite Aktienkörbe gekauft – ETFs sind da ein relativ günstiges Vehikel. Wie Du auf die Idee kommst, man solle deswegen auch eine zeitliche Verteilung anstreben, ist mir schleierhaft. Du gehst davon aus, dass eine Streuung über sieben Jahre besser ist, weil man damit einen niedrigeren Einstandswert erzielt. Historisch gesehen kann das funktionieren, aber genauso gut auch nicht. Schau Dir Kursverläufe an: http://www.affinity-consulting.com/Graphs/SP-500-since-1959-Log-scale.pdf

Die Grundtendenz ist positiv und natürlich wäre es kurz vor einem Crash gut gewesen, wenn man mit dem Kauf noch gewartet hätte. Aber ich bin felsenfest davon überzeugt, dass niemand einen Crash präzise vorhersehen kann. Dass es irgendwann mal wieder einen geben wird, ist klar. Daher haben alle Crashpropheten irgendwann dann (endlich!) auch mal recht.

* Wann hat man also einen Vorteil, wenn man in Etappen investiert? Wenn die Kurse zu den Kaufzeitpunkten im Mittel geringer sind als heute.

* Wann hat man einen Nachteil, wenn man in Etappen investiert? Wenn die Kurse zu den Kaufzeitpunkten im Mittel höher sind.

Im Mittel(!) steigen die weltweiten Aktienkurse (s. mein Link als Beispiel), daher ist die Chance höher, dass man während der Investitionsphase im Mittel(!) teurer kauft. Der passive Investor handelt also durchaus rational, wenn er sofort alles anlegt. Es ist ein Spiel mit den Wahrscheinlichkeiten und der ungewissen Zukunft. Dass es nicht leicht ist zu akzeptieren, dass man die Zukunft nicht vorhersehen kann, weiß ich selbst zu genüge. Man hofft als Investor dieser Zukunft irgendwie ein Schnippchen schlagen zu können. Meine Erfahrung zeigt, dass dies nur den wenigsten gelingt.

Ich persönlich halte trotzdem beide Vorgehensweisen für sinnvoll – insbesondere aus psychologischer Sicht, kann eine etappenweise Investition für das Nervenkostüm gut sein. Man mag nur hoffen, dass das Nervenkostüm zum Zeitpunkt der letzten Investitionsrate ausreichen gut ist, um den nachfolgenden Crash zu überstehen. Dann muss man nämlich mit der gestiegenen Aktienquote klar kommen.

Prof. Weber (Mannheim, der ARERO-Aufleger) hat ein ganz nettes Schreibsel zur Thematik “Einmalanlage oder doch Cost-Averaging” erstellt, in dem es auch noch weiterführende Links zum Thema gibt: https://www.arero.de/fileadmin/user_upload/07_downloads/cost-average-effekt.pdf

Die Vorteile des gestreckten Einstiegs (Cost-Averaging: CA) sind demnach hauptsächlich psychologischer Natur:

“Allerdings können Anlagepläne aufgrund der geringeren Volatilität besonders für risikoaverse Anleger interessant sein. Die Diversifikation über Investitionszeitpunkte macht es unwahrscheinlicher zu einem ungünstigen Zeitpunkt investiert zu haben. Aufgrund dieser Reduktion des Risikos, können Anlagepläne, die auf dem Cost-Average Effekt basieren, zu Aktienmarktpartizipation ermutigen. Dies ist aufgrund der hohen mittleren Rendite von Aktienmärkten für Anleger vorteilhaft, die wegen ihrer Risikopräferenzen vor einer Einmalanlage zurückschrecken.”

Na, wenn der deutsche Michel mit gestreckter Investition endlich auch mal Aktien für sich entdeckt, kann mir das nur recht sein.

In einem verlinkten Dokument wird dann insbesondere auf die Probleme aus dem Bereich der Verhaltensökonomie hingewiesen:

“Auch die „Aversion to Regret“ kann nach Statman eine Erklärung für die Anwendung von CA-Strategien darstellen. Bei einem fixierten Anlageplan erfolgen die Einzelinvestitionen unter Zwang, wodurch sich das Bedauern im Misserfolgsfall verringert. Des Weiteren sieht Statman in CA-Strategien eine disziplinierende Wirkung, die auch den Einfluss von Wahrnehmungsfehlern und Spontanreaktionen

senkt. ”

Demnach zögert der Einmalinvestor eher mit seiner Anlage als der Anleger, der über eine Periode regelmäßig investiert. Nun, ich denke, wenn die regelmäßige Investition tatsächlich automatisch erfolgt, könnte da was dran sein. Wer aber regelmäßig neu überlegt, wann genau er denn nun investiert, hat sich öfters diese Frage zu stellen als der Einmalinvestor. Der macht einmal den Kauf-Klick und fertig ist die Laube.

Just my 2 cents

Dummerchen

LikeLike

Interessanter Artikel! Ich verstehe nur leider deine „wahrscheinlichkeitsgewichtete“ Rendite Rechnung nicht. Das erscheinen mir beliebige Annahmen zu sein. Nicht basierend auf bisherigen statistisch relevanten Entwicklungen oder dergleichen zu sein. Wir haben schon ungewöhnlich lange Hausse, hohe Bewertungen, hohe Staatsverschuldung, viel QE (daher können Regierungen und Notenbanken in der nächsten Krise weniger stimulieren) => Daher spricht viel dafür, dass Kurse in den nächsten 15 Jahre schlechter laufen als in den letzten 15 Jahre.

Du rechnest, dass die Kurse mit 60%iger Wahrscheinlichkeit im ersten Jahr steigen und mit 30% Wahrscheinlichkeit fallen.

Was käme denn raus, bei der umgekehrten Annahme, also 60% Wahrscheinlichkeit dass Kurse fallen. Und auch nicht nur um 20% wie in Deinem Beispiel (Korrektur), sondern mit 50%, also Crash?

Und wenn es nicht zu viel Mühe macht, dann bitte All-In (1×100) und Tranchieren (5×20, also fünf Jahre lang 20% pro Jahr) rechnen/vergleichen:

Nach Jahr 1: 50% Crash.

Dann Jahr 2 + 3: Seitwärtsbewegung.

Jahr 4: 20% Plus

Jahre 5-15: 7% p.a.

Weil Du den Kommentar von Rainer als Musterloesung gelobt hast, 1 Mio in den MSCI World zu stecken, der 59,8 Prozent in US-Aktien steckt, möchte ich fragen, ob Dir der aktuell hohe Dollar Kurs UND dann noch zusätzlich das sehr hohe KGV (Blase) keine Sorgen bereiten…

Sind wir nicht aus den o.g. Gründen gezwungen, ein „Market-Timing“ zu machen (also wie Puh der Bär abzuwarten) und / oder Risiko durch costaveraging zu verteilen, also weniger Gewinn wenn also super läuft, aber auch weniger Verlust, wenn es schlecht läuft.

Interessant fand ich dieses Interview:

„Cash ist wie ein langsamer Tod: Die Inflation frisst jedes Jahr ein wenig Kaufkraft weg. Doch wenigstens droht kein Verlust von 50% wie an den Börsen, wenn sich ihre Bewertung normalisiert. Wir versuchen deshalb, ein Portfolio zu bauen, das diverse Szenarien überlebt. Es ist defensiv, weil das Einzige, was wir sicher wissen, ist, dass Anlagen teuer sind. Es ist nicht die Zeit, den Helden zu spielen. Ich halte es wie die Kinderbuch-Figur Winnie Puuh: Wenn es nichts zu tun gibt, tue nichts.

Wann wären US-Aktien wieder vernünftig bewertet?

Um den fairen Wert zu erreichen, müsste sich die US-Börse halbieren. Dann läge die Bewertung auch mit normalisierten Margen auf dem langjährigen Mittel.“

https://mobile.fuw.ch/article/die-us-boerse-muesste-sich-halbieren/

Freue mich auf Eure Einschätzungen dazu.

LikeLike

Hallo Jörg,

Danke für Deinen Kommentar. Zu den darin angeregten Punkten im Einzelnen:

1) Wenn Du andere Annahmen triffst, werden die Ergebnisse der Rechnung wohl anders ausfallen. Die mathematische Methode der Gewichtung nach Wahrscheinlichkeiten ist recht simpel.

2) Ich frage mich warum Du überhaupt Investieren würdest, wenn Du mit hoher Wahrscheinlichkeit von einem Crash iHv 50% ausgehst! Wenn Du konsequent tätig bist, würdest Du nicht nur eine kleine Tranche, sondern keinen Cent investieren.

3) Market-Timing: Ich bin kein Anhänger von Market-Timing da ich mir nicht herausnehme es besser zu wissen als alle anderen da draußen. Wenn Du zudem derart präzise Vorhersagen zur Marktentwicklung machen kannst und diese auch eintreten, würde ich nicht in langweilige ETFs investieren, sondern mit einer Options-Strategie ein Vielfaches verdienen wollen…nur so ein Gedanke.

4) USD Entwicklung, etc. – auch diese kann ich nicht mit gutem Gewissen vorhersagen.

5) Cash: Klar ist es Dir überlassen, ob Du nicht einfach nur eine Cash-Position aufbaust und jährlich die Geldentwertung in Höhe der Inflation hinnimmst. Ich bevorzuge hier in Aktien zu investieren und dadurch das Kapital produktiv und letztlich auch inflationsgeschützt anzulegen.

Ich vermute, dass Du eine grundlegend andere Strategie als ich verfolgst. Leider kann ich die Vorteile Deiner Strategie noch nicht erkennen.

Viele Grüße

FF

LikeLike

Hi Jörg,

Noch eine Ergänzung: Du meintest, dass die in der kleinen Musterrechnung angestellten Annahmen beliebig sind … habe gerade diesen Artikel (https://finanzfreunde.wordpress.com/2017/04/12/gewinn-vs-verlustjahre-der-boerse) gefunden, der auswertet, in welchem Verhältnis Gewinn- und Verlustjahre an der Börse stehen. Vielleicht sind die Annahmen konservativ und nicht beliebig?

Viele Grüße

FF

LikeLike

Hallo zusammen,

der hier geteilte Artikel (finanzfreunde …) bestätigt für mich irgendwie, eben *nicht* all-in zu gehen, weil man dann einfach die Möglichkeit erhält, sehr wahrscheinlich zu sehr günstigen Kursen einzusteigen — und zwar zu dem relativ günstigen Preis, lediglich ein paar Jahre Rendite verschoben zu haben:

“… hätte man Anfang 2009 nochmal Geld nachgeschoben, weil man im Jahr zuvor nicht gleich Hals über Kopf in den Markt gestürzt ist …”.

Soll heißen: macht es nicht Sinn, sich einen guten Teil des Vermögens bis zu einem Rücksetzer, der fast sicher innerhalb der nächsten 10 Jahre mal wieder kommt, aufzuheben?

Erst ab diesem z.B. mind.-25%-Crash steigt man mit der “aufgehobenen” Summe ein.

Man hat damit natürlich für 1-10 Jahre auf jährlich rund 7% Rendite verzichtet, dafür aber einen Crash umschifft und vermutlch zusätzlich bessere Jahre der Markterholung genutzt. Selbst ohne den letzten Effekt “überdurchschnittliche Markterholung” ergibt eine solche Strategie meist bessere Ergebnisse (in meinem theoretischen Excel 🙂 ) als die Strategie “all-in”.

Vorweg zu den Gegenargumenten:

– Natürlich ist auch das eine Art Market-Timing, aber die Wahrscheinlichkeit für eine Korrektur >25% innerhalb von 10 Jahren ausreichend groß, um fast sicher ein “gutes” Timing annehmen zu können.

– Warum nicht sofort alles bis zum erwarteten Crash aufsparen? Weil man vielleicht Dividenden als Cash-Entnahme des Depots benötigt, und nicht die Substanz angreifen will. (Die o.g. Strategie hat zudem den positiven Effekt, dass das “sequence of return risk” (d.h. früher Crash) bei regelmäßigen Entnahmen aus dem Depot gemindert wird.)

Letztlich ist also ein geteilter Einstieg durchaus ein gute Strategie zur Risikominimierung, die ggf. etwas Geld kostet, aber recht wahrscheinlich sogar positiver ausfallen kann.

Was meint ihr?

LikeLike

Hallo yasmad,

Ich bleibe Deiner Strategie “mit einem Teil des Geldes 10 Jahre warten bis zur >25% Korrektur” gegenüber sehr skeptisch. Dein Beispiel mit der Investition in 2009 ist ein Paradebeispiel für den Hindsight-Bias, als hättest Du 2008 bzw. 2009 schon gewußt, wie es weiter gehen würde. Genau diese Information fehlt ja im Investitionszeitpunkt. Seit 2009 ist auch die deutliche >25% Korrektur nicht eingetreten. Selbst wenn diese z.B. 30% Korrektur jetzt im Herbst käme, wäre das noch immer über dem Kurswert von 2009. Damit wäre die Strategie gewissermaßen ad absurdum geführt – oder übersehe ich etwas?

Viele Grüße

MFF

LikeLike

Hallo ysmad,

die Passage, die Du aus dem Artikel zitierst, ist tatsächlich so formuliert, dass sie Deine These stützen würde – ich halte diese Passage allerdings für völlig unpassend im Artikel und inkonsequent, wenn man den Artikel als ganzen betrachtet.

Vorweg: Es steht niemandem zu, Dir zu sagen, was Du mit Deinem Geld tun sollst. Es ist Dein Geld – basta! Du fragst hier aber nach Rat und nach einer Meinung zu Deiner Strategie, daher gehe ich davon aus, dass Du nicht nur Schulterklopfen sondern auch Kritik hören möchtest. Alles andere wäre ja nicht Sinn der Sache.

Um Deine Frage sinnvoll beantworten zu können, müsste man eigentlich wissen, wo Du überhaupt im Leben stehst. Bist Du frisch von der Uni gerade mit ein paar Euro am Start und stehst vor der ersten Aktieninvestition oder hast Du schon 10 Jahre fleißig Zehntausende Euros auf dem Tagesgeldkonto angespart oder hast Du eine Million vom reichen Onkel aus USA geerbt oder stehst Du 5 Jahre vor der Rente und willst demnächst Dein Vermögen “entsparen”? Individuell müsste man dann darüber nachdenken, was besonders Sinn macht.

Ich war zunächst davon ausgegangen, dass Du eher in eine der beiden erstgenannten Fälle fallen könntest, aber Dein Hinweis auf SOR lässt mich stutzen und vermuten, dass Du schon bald entsparen willst, richtig?

Losgelöst davon noch ein paar allgemeine Hinweise von mir: Du favorisierst augenscheinlich ein geteiltes Vorgehen – einen Teil jetzt oder in Tranchen über die nächsten Monate/Jahre und irgendwann dann nach dem 25%-Crash den Rest zu investieren.

Hast Du Dir tatsächlich mal angesehen, ob sich das Vorgehen in der Vergangenheit rentiert hätte? Also ganz konkret mit echten Zahlen? Wie genau hast Du dabei den 25%-Crash definiert? Vom letzten zurückliegenden All-time-Hoch zum jeweils aktuellen Kurs? Also z.B. bei drei aufeinanderfolgenden Jahren mit jeweils rund 8%-Kursverlust, wäre dann der 25%-Crash eingetreten? In wie vielen Prozent aller Vergangenheitsszenarien hätte sich denn tatsächlich Dein Vorgehen rentiert?

Ich kann mir ehrlich gesagt nicht vorstellen, dass Du diese Berechnungen gemacht hast. Die Aktienmärkte haben in der Vergangenheit langfristig eine Tendenz nach oben gehabt und die Mehrzahl der Jahre haben eine positive Rendite gehabt (siehe auch der verlinkte Artikel auf den Du Dich beziehst). In den meisten Fällen wird Dein Vorgehen daher eher zu schlechteren Ergebnissen geführt haben. Der Blogbetreiber hat ja schon darauf hingewiesen, dass ein 25%-Crash nach 5 Jahren zu einem schlechteren Ergebnis geführt hätte als wenn Du bereits zu Beginn der 5 Jahre alles investiert hättest und jeweils 7% erhalten hättest. Konkret sähen beide Fälle ja (beispielhaft) so aus

2017: 10000€ investiert, 2018: 10700€, 2019: 11449€, 2020: 12250€, 2021: 13107€, 2022: 14025€

Nachdem nun 5 Jahre vergangen sind, erfolgt der abrupte 25%-Einbruch und das Vermögen steht bei 10519€, man hat also mehr Vermögen als man es gehabt hätte, wenn man es im Sparstrumpf unter der Matratze hätte liegen lassen.

Natürlich ändern sich die Zahlen je nach Höhe des Crashs, den tatsächlichen Jahresrendite usw. usf. und niemand kennt die Zukunft. Wir rätselraten hier alle, was wohl besser sein könnte und Du versuchst eine gewisse Sicherheit über den 25%-Crash zu erhalten – ganz ehrlich: Gewissheit wirst Du nie an der Börse haben und ich habe den Eindruck, dass Du versuchst, über die Strategie den Aktienmärkten ein Schnippchen zu schlagen und doch irgendwie sicher sein zu können, dass Du eine bessere Rendite/weniger zwischenzeitliche Verluste durch eine kluge Taktik erhalten zu können. Meine Sorge ist leider auch, dass jemand mit dieser Einstellung bei einem Folgecrash dann nicht ruhig den Crash aussitzen wird, sondern weiterhin versucht, rechtzeitig Gewinne mitzunehmen und rechtzeitig Verluste zu vermeiden. Das gelingt üblicherweise niemandem konsistent – auch wenn es schön wäre.

Vielleicht ist die Börse also (noch) nicht das richtige für Dich?! (Ich hoffe, ich trete Dir damit nicht auf die Füße – ist nicht böse gemeint.) Vielleicht wäre es tatsächlich besser, Du würdest erst nur einen geringen Betrag (1000€ oder so) einfach mal in einen MSCI World investieren und mal einige Zeit investiert zu bleiben und am eigenen Leibe zu spüren, dass Kurse steigen und fallen können, was das bei Dir bewirkt und auch zu sehen, dass Kursverluste nicht das Ende der Welt bedeuten. Solltest Du also tatsächlich in die von mir oben letztgenannten Gruppen fallen (“plötzlich reich” oder “erstmals Aktien kurz vor ‘Rente’ “), dann solltest Du tunlichst vermeiden, Hals über Kopf ein unbekanntes Terrain (Aktienmarkt) zu betreten und Dich plötzlich und erstmalig(!) mit hohen Beträgen im Minus wiederzufinden – das ist der “ideale” Cocktail aus Unwissenheit/Unerfahrenheit und Panik, das Dich mit hohen Verlusten aus den Aktien flüchten lässt.

So, viele Infos mit viel Spekulation über Dich. Ich hoffe, ich habe irgendwo im Text Dich passend getroffen und Du kannst etwas für Dich mitnehmen.

Liebe Grüße

Dummerchen

PS: Wie hättest Du 2013 auf das Allzeithoch vom DAX bei 8000 Punkten reagiert? Ich verweise in diesem Zusammenhang immer wieder gerne auf die damalige Blogparade: http://finanziell-umdenken.blogspot.de/2013/03/oster-blogparade-dax-bei-8000-punkten.html

Wo stehen wir heute? 50% höher obwohl seitdem die Crashpropheten immer wieder gerufen haben, dass “der Crash kommen wird”. Sie werden recht haben – irgendwann. Aber seit vier Jahren irren sie sich und müssten demnach ihr Geld zu 0,x% als Cashreserve vorhalten…

LikeLike

Ein schöner Kommentar – vielen Dank, Dummerchen!

Wie gewohnt sehr eloquent und alles andere als dumm 😉

Viele Grüße und auf bald

MFF

LikeLike

Hallo MFF und Dummerchen –

Danke für Eure Antworten. Freilich war das so gemeint, ein paar Antworten (und kritische dazu) zu bekommen! 🙂

Im Wesentlichen geht es wohl um zwei Punkte: was ist die individuelle Ausgangssituation, und für welchen Zweck ist der Versuch von “market timing” sinnvoll.

Nehmen wir mal, man hätte unerwartete Barmittel, die bei guter Anlage zum baldigen Entsparen reichen könnten – z.B. wegen reichem Onkel, Immobilienverkauf, Lottogewinn, oder ein zu Nullzinsen schlummerndes Gehaltskonto – oder eine Kombination davon. Vielleicht so um die Lebensmitte – also durchaus noch Zeit Crashs auszusitzen, aber eben mit der Notwendigkeit, Erspartes auch anzugreifen (und nicht nur von der Rendite zu leben).

Das Ziel wäre natürlich weiterhin eine möglichst gute Rendite zu erreichen, aber auch das Risiko eines Einstiegs zum falschen Zeitpunkt (Thema SOR) zu verringern, da man ja mangels zukünftigen Einkommens keine Streuung hinbekommt, und zudem teilweise von der Substanz leben muss.

Es geht in der Überlegung also gar nicht so sehr darum besser als der Markt zu sein, sondern auf jeden Fall das Risiko zu minimieren, und nur _vielleicht_, aber nicht zwingend, ein besseres Ergebnis zu erzielen: ich will mir also nicht “sicher sein […] eine bessere Rendite/weniger zwischenzeitliche Verluste durch eine kluge Taktik erhalten zu können”, sondern ich möchte mir sicher sein das Risiko zu minimieren, und mit einer guten Wahrscheinlichkeit damit besser zu fahren, aber zumindest mit akzeptabel geringen Opportunitätskosten eine höhere Sicherheit zu haben, dass mein Entsparplan mal nicht unter Null endet.

Würde man in einer solchen Situation nicht versuchen die Gesamtlage am Markt einzuschätzen und entsprechend statt all-in sagen wir 40/60, 50/50 oder sonst ein Stückelung vorzunehmen? Gegen ein all-in sprechen derzeit

(1) Der schon sehr lange, d.h. überdurchschnittlich lange, Bullenmarkt. MFF in anderen Artikeln habe ich Anmerkungen gelesen wie “Übertreibungen, wie sie bei lang ausgedehnten Hausse-Phasen auftreten …” – man kann doch im Moment definitiv von einer lang ausgedehnten Hausse-Phase sprechen, d.h. macht es nicht Sinn derzeit eher zurückhaltend zu agieren?

(2) Die sicherlich anstehende Zinswende, die sich tendenziell negativ auf die Börse auswirken dürfte.

(3) Der zumindest bis vor wenigen Monaten rel. teure Dollar, der S&P500 oder auch MSCI World für Euro-Investitionen rel. teuer macht(e) – Annahme hier: man würde all-in weltweit streuen, und damit signifikant auch in Dollar investieren.

Vor dem Hintergrund dieser Punkte zusammengenommen, und dem angenommenen Fall man hätte plötzlich Barmittel und bald kein laufendes Einkommen mehr um weiter zu investieren, ist dann Risikostreuung nicht sinnvoll? Unbestritten ist doch: “Durch Cost Averaging kann die Volatilität der Märkte zum eigenen Vorteil genutzt werden” (das ist auch von mff.com hier). Das geht freilich nur, wenn man noch signifikante Barreserven hat, um Nachzukaufen.

Ich stimme zu, dass market timing allein um den Markt zu schlagen, sehr wahrscheinlich nicht zum Erfolg führt (und meine Erfahrungen damit habe ich gemacht :)). Aber market timing zum Zweck der Risikominimierung eines “all-in” ist vor dem o.g. Hintergrund (individuelle Ausgangslage _und_ derzeitige Marktlage) doch sinnvoll, nicht?

Am Ende ist also vielleicht wirklich nur der individuelle “risk appetite” ausschlaggebend, aus einer Auslotung inwieweit man ein eingetretenes negatives Risiko auch auszusitzen in der Lage ist. Ich stimme übrigens zu, dass das ein nicht zu unterschätzender Faktor ist, und ein Ausloten mit kleinen und dann steigenden Investitionen sein sollte. Es ist gar nicht selbstverständlich die Füße still halten zu können und nicht ohne Not Verluste zu realisieren. Wieviele Kleinanleger haben nach der dotcom-Blase oder nach Telekom-Investitionen der Börse den Rücken gekehrt? Wären sie mal besser dabeigeblieben.

Gerne weiter Eure Hinweise und Diskussion, in jedem Fall aber Danke für die Rückmeldung!

PS: Sorry, ich habe nicht auf alle Fragen geantwortet, aber ich hoffe aus dem Kontext auch indirekt beantwortet 🙂

LikeLike